种子行业属国家提供优厚扶持政策的产业。中共中央、国务院自1982年至今共发布了十二个以“三农”为主题的中央一号文件,对我国的农村改革和农业发展作出具体部署。在2010年的中央一号文件中更是明确提出“推动国内种业加快企业并购和产业整合,引导种子企业与科研单位联合,抓紧培育有核心竞争力的大型种子企业”。

随着种子商品化程度提高,中国种业市场快速升值,已经从2000年的250亿元增加到目前的近1000亿元,成为继美国之后的全球第二大种子市场。目前中国已经有持证种子经营企业近7000家,各种类型的股份制企业以及民营企业成为国内种子市场主力军。种业50强企业经营额占主要农作物种子市场份额的30%以上,其中水稻、玉米种子市场份额超过50%。

2011年国务院发布《关于加快推进现代农作物种业发展的意见》,对中国今后十年现代农作物种业发展进行了全面部署,目前大部分省市出台了相关措施,国内种业面临前所未有的发展机遇。当前,国家对种子行业的关注度已经上升到国家战略的地位,将重点培育一批规模较大的种子公司。

在扶持种子行业发展方面,除自2002年开始实施的良种补贴外,还大力支持种子研发投入,加强研发单位和制种企业的合作。

国家对种子行业的主要扶持政策

随着国家产业政策的进一步扶持,种子企业未来参与国际市场竞争的能力将不断增强,我国的种业将有更快的发展。

艾凯集团发布的《2013-2018年中国种子市场评估与投资前景预测报告》共十二章。首先介绍了中国种子行业的概念,接着分析了中国种子产业发展环境,然后对中国种子产业运行情况进行了重点分析,最后分析了中国种子产业面临的机遇及发展前景,提出了发展动种子产业面临的风险及建议,内容翔实,数据准确,观点深刻。您若想对种子产业有个系统的了解或者想投资该行业,本报告将是您不可或缺的重要工具。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。

目 录

第一章 2012-2013年世界种子产业整体运营状况分析 1

第一节 2012-2013年世界种业运行总况 1

一、世界种子产业亮点分析 1

一、大公司并购重组推动行业整合,集中度不断提高

从孟山都、先锋、先正达三巨头的发展历程能够看出,不断的并购重组,向国际化、规模化、跨行业方向发展已经成为现代种子企业的发展方向。由于种子是行业是一个高投入、高风险、高回报的行业,种业公司发展壮大的核心竞争力在于品种和创新,而品种和创新需要持续不断的研发投入,快速发展的背后必须有强大的资金作为支持。因此一些业务单一、规模较小的种业公司逐渐被规模大、业务多元化、综合实力强的大集团兼并,种业巨头在不断的兼并收购中发展壮大,逐渐形成寡头垄断格局,全球CR10市场集中度已从1985年的约15%上升到现在的73%左右。行业集中度的提高既有利于资源优化配置、产品优势互补,也有利于充分发挥种业集团公司的规模优势。

近年来主要种业公司并购事件汇总

公司 | 年份 | 被收购公司 |

孟山都 | 2007 | 完成对Delta&Pineland 公司收购 |

旗下的美国种业公司并购Rea Hybrids | ||

成立国际种业集团(ISG) | ||

ISG 收购Poloni Semences(法国)和Western Seed (荷兰) | ||

ASI 收购Hubner Seeds 公司和Lewis Hybrids 公司 | ||

巴西玉米种子公司Agroeste Sementes | ||

蔬菜种业公司De Ruiter Seeds | ||

2008 | 巴西公司Aly Participaceos | |

瓜地马拉种业公司Semillas Cristiani Burkard | ||

2009 | 美国小麦种质处理公司WestBred LLC | |

巴西棉花种业公司MDM Sementes de Algodoa 49% 股权 | ||

2011 | 美国基因技术公司Divergence | |

陶氏益农 | 2007 | 巴西玉米种业公司Agromen Tecnologia Ltd |

澳大利亚公司Maize Technologies( 包括它的玉米业务) | ||

荷兰公司Duo Maize | ||

一家美国以向日葵、高粱、玉米为主的种业公司,Triumph Seeds | ||

2008 | 美国公司Dairyland Seed Co. 和Bio-Plant research Ltd. | |

巴西玉米种业公司Coodetec | ||

美国种业公司Brodbeck Seed | ||

美国Renze Hybrids 公司 | ||

德国玉米杂交技术公司,Suedwestsaat GbR | ||

2009 | 伊利诺伊玉米种业公司Pfister Hybrids 的大部分资产 | |

加拿大玉米、大豆、稻谷种业公司Hyland seeds | ||

2010 | 科罗拉多种业公司Grand Valley Hybrids 的大部分资产 | |

2011 | 安大略Thompsons Limited 公司设备 | |

收购Sansgaard Seed Farms 的相关品牌 | ||

Northwest Plant Breeding 种业公司资产 | ||

澳大利亚小麦育种公司HRZ Wheats 的未公开股权 | ||

拜耳 | 2007 | 旗下公司Nunhems 收购Unilever 的土豆种子业务 |

旗下公司Numhems 收购韩国蔬菜种业公司SeedEx | ||

孟山都旗下公司Stoneville Pedigreed Seed | ||

旗下公司Numhems 收购生菜种业公司Paragon Seed | ||

旗下公司Numhems 收购Teboza 公司芦笋育种业务 | ||

2009 | Athenix 集团 | |

2010 | 乌克兰育种企业Sort and Eurosort 的育种相关业务 | |

2011 | 美国种业公司Hornbeck Seed | |

研究结构SoyTech Seeds | ||

德国种业公司Raps GbR 的油菜子业务 | ||

先正达 | 2007 | 以色列蔬菜种业公司Zeraim Gedera Ltd. |

欧洲花卉行业龙头Fischer 集团 | ||

中国玉米种业公司三北种业49% 股权 | ||

2008 | 鲜花种子公司Goldsmith Seeds 和Resource Seeds | |

美国种业公司SPS | ||

美国种业公司Yoder Brothers 的部分业务 | ||

2009 | 孟山都全球向日葵种子业务 | |

Synergene 和Pybas Vegetable Seed 公司 | ||

2010 | Maribo Seed 公司的甜菜业务 | |

GreenLeaf Genetics 公司 | ||

杜邦先锋 | 2009 | Nandi 种业公司的棉花种子与种质业务 |

2011 | Doebler's PA Hybrids 公司 |

资料来源:艾凯集团整理

2、育种研发是种业公司发展的核心竞争力,行业巨头们不惜重金投入

科学技术是第一生产力这句话在种子行业非常适用,公司间的竞争归根到底是科研实力和科研人才的竞争。前有先锋公司依靠杂交育种技术成为种业老大,后有孟山都抓住生物育种快速发展的机会成为行业新王者,都不是巧合,而是建立在其巨大的研发投入以及前瞻性的研发战略基础之上的。孟山都、先锋、先正达2011在育种研发(包括生物育种)上分别投入了13.8亿、10.3亿、4.2亿美元,分别占其当年种子销售收入的12%、11%、13%,都远远超过行业平均5%-7%的水平。除大规模的研发投入之外,各大公司还充分利用自家的专利、种质、技术等进行交叉许可、技术共享、合作研发,在合作的同时还大打专利战,把手中的技术和资源利用到了极致。

3、以转基因技术为主的生物育种已成为行业发展的新方向

常规育种以杂交技术为核心,经过几十年的发展已经非常成熟,但在杂种优势已经利用得非常充分的情况下进一步提升生产力的空间已经不大;生物育种以转基因技术为核心,品种选育过程更加高效、精准、直接,育成的品种带来的经济效益也更大,因此已成为种业巨头的的重点发展方向。从孟山都在1996年推出首个转基因大豆产品开始,先锋、先正达、拜耳、陶氏益农等各大企业也都推出了自己的转基因产品,包括大豆、玉米、棉花、油菜等众多品种。经过10多年的发展,2012年转基因农作物遍及全球六大洲,总种植面积达到1.7亿公顷,比中国耕地总面积还要高出30%。暂不考虑其带来的诸多争议,仅从商业前景的角度来看,转基因技术必定将带动行业新一轮的大发展。

二、世界种业的演变与发展及其启示 4

世界发达国家的种子行业已发展成集科研、生产、加工、销售、技术服务于一体、相当完善的可持续发展产业体系,位居世界前十强的种业公司大多为欧美国家的种业公司,少数几家大型种子集团垄断了世界种子行业的大部分市场。这些国家建立了完善的种质资源管理及种子研究、开发、生产、加工、储运、营销等环节的种子法律法规,种子监管法规内容系统且操作性强。另外,为在生产环节有效地控制种子质量,美国等发达国家均建立了规范的种子生产标准和投放程序。

世界种子市场无论从营业额角度还是获取的植物育种者权益角度看,都是先进国家的种子公司居于主导地位。美国是世界上谷物生产大国,也是世界最大的种子生产大国,种子的科研、生产推广水平处于国际领先地位。

从国际种业发展历史看,种子公司对种业发展贡献巨大,据统计,过去一百年来农业增量提高的60%是由种子公司贡献的。发达国家种子公司成为发展种业的主体,掌控着大部分农作物种子和种业市场的发展走向。跨国种业公司依靠科技、资本和成熟的运营体制基本主宰了世界种子市场。

全球种业十大品牌

公司名称 | 所属国 |

孟山都 | 美国 |

杜邦先锋 | 美国 |

先正达 | 瑞士 |

Groupe Limagrain | 法国 |

Land O’lakes | 美国 |

KWS AG | 美国 |

Bayer Crop Science | 德国 |

Sakata | 日本 |

DLF-Trifolium | 丹麦 |

Takii | 日本 |

资料来源:艾凯集团整理

三、世界种业技术热点探析 6

第二节 2012-2013年世界种子业市场动态分析 8

一、世界种业集中度分析 8

二、世界种业与可持续增产 10

三、跨国种业巨头扩张与世界种业科技竞争 17

第三节 2012-2013年世界种业部分国家市场运行分析 32

一、蔬菜种子巨头纽内姆西班牙研发基地揭幕 32

二、英国 33

1、英国免费发放蔬菜种子鼓励自种 33

2、英国自种果蔬掀热潮 33

三、韩国蔬菜种子出口量分析 34

四、美国 34

1、美国种子业"笑傲"危机 34

2、美国种子管理及种业发展趋势 34

第四节 2013-2018年世界蔬菜种子行业发展趋势分析 40

第二章 2012-2013年中国种子行业市场发展环境解析 41

第一节 国内宏观经济环境分析 41

一、GDP历史变动轨迹分析 41

二、固定资产投资历史变动轨迹分析 48

三、2013年中国经济发展预测分析 51

第二节 2012-2013年中国种子市场政策环境分析 52

一、七大措施搞活流通扩大消费政策解析 52

二、进出口农作物种子(苗)管理暂行办法 53

三、中华人民共和国植物新品种保护条例实施细则 55

第三节 2012-2013年中国种子市场技术环境分析 76

一、种子带菌处理技术 76

二、种子安全储藏技术 83

三、种子催芽法 88

第三章 2012-2013年中国种业整体运行态势分析 91

第一节 我国种业的背景分析 91

一、种业发展的历程 91

在全球经济一体化进程中,众多持续增长机遇和开放环境使中国发展成为全球最大的种子市场之一。中国种业发展成为农业领域市场化程度最高的产业之一,种业主体多元化格局基本形成,种子企业呈现出从“遍地开花”到“百强竞雄”空前繁荣的局面。

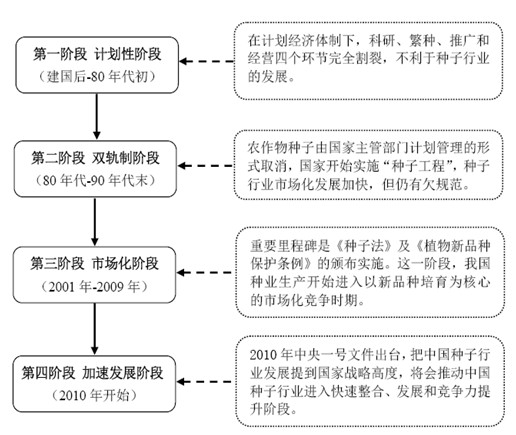

我国种子行业发展大致经历了以下四个阶段:

资料来源:艾凯集团整理

二、种业资源供给和资源的要求 92

三、种业的区域分布 93

四、种业在农业生产中的地位和作用的变化分析 93

五、种业产业化演变分析 94

第二节 2012-2013年中国种业特征分析 95

一、消费群体具有的特性分析 95

二、与其他行业不同的是种子需求的价格弹性非常低 95

三、产品具有周期和自然属性 95

四、种子的质量指标较为复杂 96

五、行业进入退出壁垒分析 96

第三节 2012-2013年中国种业与世界种业发展的差异分析 97

一、外部因素分析 97

二、内部因素分析 98

三、国外种业发展经验及其给我国的借鉴与启示 99

第四章 2012-2013年中国种子市场运行走势探析 103

第一节 2012-2013年中国种子市场运行综述 103

一、我国成为世界上第二大种业市场 103

二、种子产业的规模和效益分析 103

我国种子市场主要产品结构如表所示。从种子商品化程度来看,经济作物和蔬菜的商品率较高。在大田作物中,商品率最高的是玉米,最低的是小麦。

2012年中国种子市场主要产品结构

作物种类 | 品种数量 | 播种面积(亿亩) | 销售额(亿元) | 种子总产量(万吨) | 商品率(%) |

玉米 | ** | 5.16 | ** | ** | ** |

水稻 | ** | ** | ** | ** | ** |

油菜 | ** | ** | ** | ** | ** |

小麦 | ** | ** | ** | ** | ** |

棉花 | ** | ** | ** | ** | ** |

大豆 | ** | ** | ** | ** | ** |

花卉 | ** | ** | ** | ** | ** |

蔬菜 | ** | ** | ** | ** | 48 |

瓜类 | ** | ** | ** | ** | 5.0 |

其它 | ** | ** | ** | ||

合计 | —— | ** | ** | ** | —— |

资料来源:农业部种植业管理司种子与植物检疫处

大多数的农民种植小麦是用自留种子,而很少到市场购买。从市场占有率的情况来看,玉米的市场占有率最高,达到了30%。

2、经营机构

新的《农作物种子生产经营许可管理办法》已经实施。我国种业企业的数量由实施前的8700多家降到现在的6296家,减少了28.7%,同时企业的结构也在优化。6296家企业中,注册资本1亿元以上的企业是59家,而之前只有32家。3000万元以上的企业是445家,而之前只有324家。巨大的市场空间吸引了孟山都、先正达、先锋等跨国种业巨头抢占市场。竞争带来进步,2012年,种子企业十强的市场份额同比增加了18%。如此多的种子经营机构导致了我国种子行业过于分散,经营规模小,经济效益低,缺少行业科学管理。因而,在激烈的国际竞争中处于不利地位。

三、种子产业产品结构和经营机构 105

四、种子科研的现状 106

第二节 2012-2013年中国种子市场供需分析 108

一、中国种子市场整体供给情况分析 108

二、中国种子市场整体需求情况分析 109

三、影响市场供需的因素分析 110

第三节 2012-2013年中国种子市场价格分析 114

一、中国种子市场定价体制分析 114

二、影响价格的因素分析 115

第五章 2012-2013年中国粮食作物种子行业市场运行形势分析 117

第一节 2012-2013年粮食作物种子行业市场供需综述 117

一、水稻种子供需状况综述 117

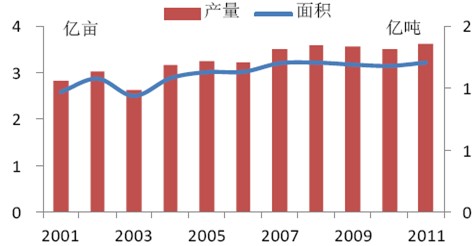

水稻是国内第一大口粮作物,生产状况直接关系到粮食安全。2012年全国水稻种植面积4.56亿亩,总产量2.04亿吨,种植面积和总产量分别占粮食的27%和35%。水稻是中国最主要的口粮消费作物,在所有口粮消费中占比60%左右,水稻口粮消费占水稻总消费量的85%。若按2011年人口基数13.47亿,年均增长0.5%测算,预计2020年将达到14.08亿人,按目前人均消费140公斤水稻,总消费量将达到1.97亿吨。此外,在酿酒、制药、调味品、饲料加工等领域对稻谷的工业需求也在增长。除产量外,对品质的要求越来越高,尤其是沿海发达地区对高品质粳稻的需求增长较快,对高品质大米的进口需求也在逐年增长。

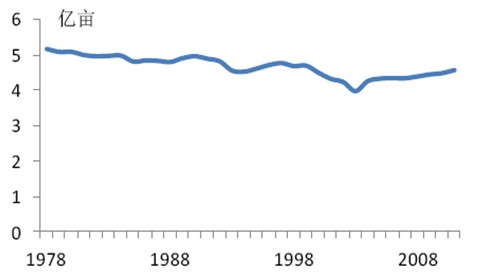

历年水稻播种面积

资料来源:艾凯集团整理

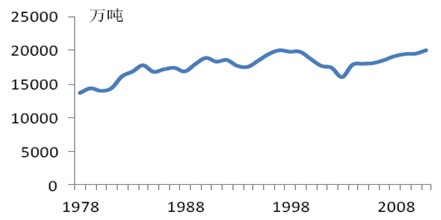

历年水稻总产量

资料来源:艾凯集团整理

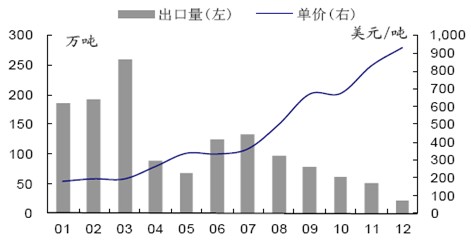

历年水稻出口量价

资料来源:艾凯集团整理

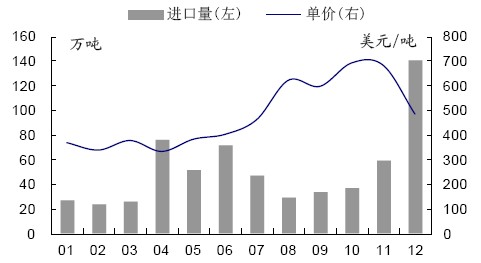

历年水稻进口量价

资料来源:艾凯集团整理

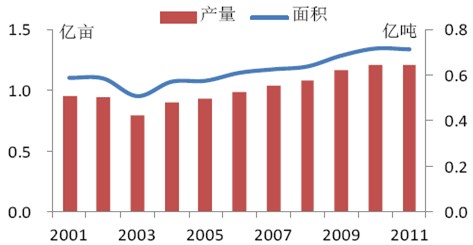

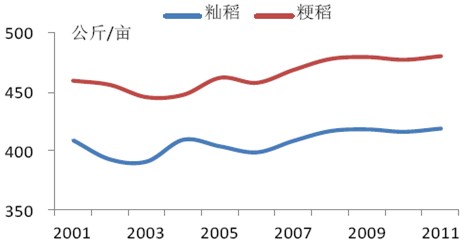

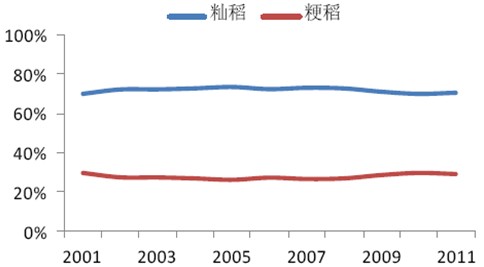

水稻分为籼稻和粳稻两大亚种,生物属性和适种范围差别较大,较难相互替代。水稻属于禾本科稻属,是一种极其古老的作物,我国人工种植历史至少有7000年,在长期进化和不同生态条件下的人工驯化下发生分化为籼稻、粳稻两个亚种,而且两个亚种的生物属性和适应区域大不相同,因此除了少数临界地区之外不能相互替代,各自所占的比例相对稳定,籼稻和粳稻各占总面积的30%左右。

籼稻主要分布在南方地区,优势在于杂交优势明显,传统意义上的杂交水稻基本都是籼稻,其杂交比例在75%左右,产量高,但米质一般;粳稻主要分布在北方地区以及南方部分高海拔地区,优势在于米质好、口感佳,但杂交优势不明显,比例仅占5%。

籼稻与粳稻特性对比

种类 | 区域 | 特性 | 优势 |

籼稻 | 比较适宜生长在高温、强光和多湿的热带及亚热带地区,在我国主要分布于华南热带和淮河以南的亚热带低地 | 籽粒强度小,耐压性能差,加工时容易产生碎米,出米率较低,米粒淀粉粘性较弱,胀性较大,谷粒狭长,颖毛短稀,叶绿、色较淡,叶面多茸毛,耐肥性较弱,叶片弯长,株型较松散,并有耐湿、耐热、耐强光、易落粒和对稻瘟病抵抗性较强等特征特性 | 杂交优势明显,增产潜力大,杂交化率75%左右 |

粳稻 | 比较适宜生长在气候暖和的温带 热带高地,在我国主要分布于南部热带、亚热带的高地、华东太湖流域以及华北、西北、东北等温度较低的地区 | 籽粒强度大,耐压性能好,加工时不易产生碎米,出米率较高,米粒淀粉粘性较强,胀性较小,谷粒短圆,颖毛长密,叶绿、色较浓,叶面较光滑,耐肥性较强,叶片短直,株型紧凑,并有耐寒、耐弱光、不易落粒和对稻瘟病抵抗性较弱等特征特性 | 米质好,口感佳,杂交化率5% |

数据来源:国家统计局

历年籼稻播种面积和产量

数据来源:国家统计局

历年粳稻播种面积和产量

数据来源:国家统计局

两种水稻单产水平对比

数据来源:国家统计局

两种水稻种植面积占比

数据来源:国家统计局

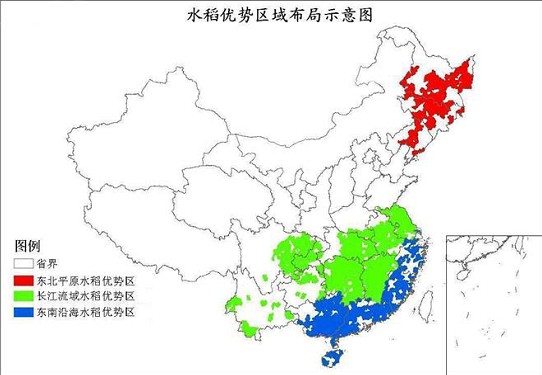

水稻种植区域化特征明显,不同区域品种和产量都差异较大。我国水稻种植主要集中在东北平原、长江流域和东南沿海三大区域,分别占全国水稻种植面积的12%、64%和22%。东北平原水稻种植区域一般全年只种一季水稻,生长周期长,水肥条件好,单产水平高出全国10%,而且主要是高品质的粳稻品种;长江流域种植面积最大,以籼稻为主,可以种植单季稻(中稻)或者双季稻(早晚稻),北部区域有少量粳稻,平均单产比全国高出4%;东南沿海种植的基本都是籼稻,可种植一到三季,由于生长周期较短,平均单产低于全国水平9%。中国水稻平均单产在440公斤/亩左右,处于世界领先水平,但近几年增长缓慢,主要是要在产品与品质中做出取舍,未来对高产优质兼顾的品种需求量极大。

中国三大水稻主产区概况

区域 | 范围 | 面积(万亩) | 平均单产(公斤/亩) | 气候特征 |

东北平原区 | 黑龙江、吉林、辽宁三省及黑龙江农垦 | 5625 | 484 | 全年≥10℃的有效积温2000℃-3600℃,日照时数2400-3100小时,降雨量320-1000毫米。热量条件可满足一季作物生长。土壤肥沃,7、8月份降雨集中,温度较高,昼夜温差大,雨热同季,是我国优质粳稻的主要产区。 |

长江流域区 | 云南、贵州、四川、重庆、湖南、湖北、江西、安徽、江苏和河南南部 | 29301 | 458 | 内气候四季分明,全年≥10℃的有效积温4500℃-5800℃,日照时数1100-2500小时,降雨量1000-2000毫米;区内单季、双季稻共存,籼、粳、糯稻品种均有种植。 |

东南沿海区 | 上海、浙江、福建、广东、广西、海南 | 9883 | 402 | 光、温、水资源丰富,年日照时数1300-2600小时,全年≥10℃的积温5000℃-9300℃,降雨量1100-3000毫米,气候条件满足单季、双季或三季稻作种植。 |

资料来源:艾凯集团整理

水稻优势区域布局示意图

资料来源:艾凯集团整理

根据育种制种方法的不同,杂交水稻可分为三系和两系两种。由于水稻是自花授粉作物,要实现杂交必须先去雄使其不能自授粉,然后用另一亲本的花粉授粉,但水稻花器小且多(每粒谷子都对应一朵花),人工去雄操作难以实现,因此生产上采取“雄性不育”来解决去雄的问题。三系法从70年代开始推广,其原理是:使用雄性不育系、保持系和雄性不育恢复系来配制杂交种,三系之间关系密切,其中不育系除了雄性器官发育不正常、花粉败育不能自交结实、抽穗吐颈不完全之外,其余性状与保持系基本一致。保持系与不育系杂交,获得的不育系种子供来年制种和繁殖用;不育系与恢复系杂交,获得的杂交水稻种子供下季大田生产用;保持系与恢复系的自交种子则可继续作为保持系和恢复系用。两系法从90年代开始逐渐推广应用,其基本原理是:使用一种光温敏核不育系水稻,其育性转换与日照长短和温度高低有密切关系,在长日高温条件下,表现为雄性不育,可用来与恢复系杂交制种;在短日平温条件下,恢复雄性可育,可用于自交繁殖,不再需要借助保持系来繁殖不育系。

两系水稻在产量和米质上比三系有一定的优势,因此近几年推广面积增长快于三系水稻。三系法育种的瓶颈在于找到特定的恢复系与不育系配组比较困难,选育出优质组合的几率较低,而两系法的恢复系谱广,选到优良组合的几率高于三系法,因此一般两系杂交稻三系杂交稻相比产量更高、米质更优。虽然目前国内杂交水稻总量上还是三系水稻占据优势,但由于两系水稻的优势比较明显,近几年在推广面积、审定品种数量方面的增速都明显快于三系水稻,比如2009年国内五大水稻品种中前四位都是两系水稻,分别是扬两优6号、新两优6号、两优6326、丰两优1号。此外,两系水稻种子平均销售价格也高于三系水稻。两系法也有其自身的缺陷,就是光温敏不育系的育性转换受光照温度条件影响较大,一旦出现异常气候,制种失败的风险非常大,因此对制种基地的选择以及制种过程的管理也非常重要。

两系法与三系法杂交水稻的优缺点对比

原理 | 优点 | 缺点 | |

三系法 | 使用雄性不育系、保持系和雄性不育恢复系来配制杂交种,三系之间关系密切,其中不育系除了雄性器官发育不正常、花粉败育不能自交结实、抽穗吐颈不完全之外,其余性状与保持系基本一致。保持系与不育系杂交,获得的不育系种子供来年制种和繁殖用;不育系与恢复系杂交,获得的杂交水稻种子供下季大田生产用;保持系与恢复系的自交种子则可继续作为保持系和恢复系用。 | 制种和不育系种子繁育受自然环境的现象小,不育系的育性稳定。 | 只有不到5%的品种能恢复三系不育系的育性,配组中恢保关系严格,配组选择自由度小,种子生产程序复杂 |

两系法 | 使用一种光温敏核不育系水稻,其育性转换与日照长短和温度高低有密切关系,在长日高温条件下,表现为雄性不育,可用来与恢复系杂交制种;在短日平温条件下,恢复雄性可育,可用于自交繁殖,不再需要借助保持系来繁殖不育系。 | 不需要借助保持系来繁殖不育系,制种程序简单,制种成本降低;配组自由,95%以上的水稻品种都能使两系不育系的育性恢复,选配到优良组合的机率大大提高;产量更高、米质更优。 | 光温敏不育系的育性转换需要一定的温光条件,不育系繁殖和制种过程中遇到不正常气候时生产出来的种子质量和数量都不稳定,在不育系繁殖季节如果遇到异常的高温,光温敏不育系的可育性状转换受阻,繁殖减产甚至绝收。在制种过程中如果遇到异常低温,则不育系的育性得以恢复,生产出来的种子质量将无法保证。 |

资料来源:艾凯集团整理

二、玉米种子供需状况综述 129

三、小麦种子供需状况综述 139

第二节 影响粮食作物种子行业发展主要因素 148

第三节 2012-2013年中国粮食作物种子市场价格分析 149

一、粮食作物种子的价格形成 149

二、粮食作物种子市场价格的总体水平与波动 149

三、价格的演进趋势 150

四、近几年我国粮食作物种子价格波动情况 150

第四节 2013-2018年中国粮食作物种子供需态势展望 151

第六章 2012-2013年中国棉花种子行业市场发展 154

第一节 2012-2013年中国棉花种子市场综述 154

一、棉种质量提高 154

二、我国天然彩色棉种质创新研究国际领先 154

三、新疆棉花种子市场需求情况分析 155

四、转基因棉种市场潜力巨大 155

第二节 2012-2013年中国棉花种子行业市场走势分析 156

一、 棉花种子市场供给情况分析 156

二、棉花种子重点区域市场需求情况分析 156

三、棉花种子价格分析 157

第三节 2013-2018年中国棉花种子供需预测分析 157

第七章 2012-2013年中国瓜菜种子行业市场运行动态分析 159

第一节 2012-2013年中国蔬菜种子市场阐述 159

一、中国蔬菜产业面积产量均占世界四成多 159

二、小石庄村蔬菜制种产业初具规模 160

三、打造中国蔬菜产业人才“黄埔军校” 161

第二节 2012-2013年中国蔬菜种子重点市场运行分析 164

一、蔬菜种子之乡——新民 164

二、北京蔬菜种子市场分析 164

三、兰州蔬菜种子市场分析 168

四、吉安蔬菜种子市场分析 172

五、湖南蔬菜种子市场分析 173

第三节 2013-2018年中国蔬菜种子行业发展前景分析 179

一、中国蔬菜种子市场潜力巨大 179

二、蔬菜种子成花卉市场新宠 180

第八章 2012-2013年中国花卉种子行业市场发展分析 181

第一节 2012-2013年中国花卉种子行业市场供需情况分析 181

一、花卉种子行业市场供给情况分析 181

二、花卉种子重点区域市场需求分析 181

三、花卉种子市场价格分析 183

第二节 2012-2013年中国花卉种子行业发展的问题及对策 248

一、运营机制的相对落后 248

二、资源共享的不和谐 248

三、公众信誉度涵待完善 248

四、对花卉种子产业的科技发展重视不够 249

五、缺乏新品种的研发体系 249

六、具有自主知识产权的花卉品种不多 249

第三节 2012-2013年中国花卉行业市场发展对策 250

一、加大对花卉种业科研的投入力度 250

二、充分利用世界花卉种业的科研成果 250

三、完善我国花卉种业的区域规划 250

四、抓紧实施人才和技术标准战略 250

第四节 2013-2018年中国花卉种子供需前景展望 251

第九章 2012-2013年中国药用植物种子行业市场运行格局透析 252

第一节 2012-2013年中国药用植物种子市场运行分析 252

一、中国药用植物种子研究进展 252

二、药用植物种子行业市场供给情况分析 255

三、药用植物种子重点区域市场需求分析 255

第二节 2012-2013年中国药用植物种子热点问题探讨 257

一、种质资源评价体系不健全 257

二、种质资源考察等研究匮乏 257

三、种质资源流失严重 258

第三节 2012-2013年药用植物种子行业发展对策分析 259

一、建立药用植物种质基因库和常用中药材栽培品种种质基因库 259

二、制定中药材种子、种苗标准和建立检测中心 259

三、加强中药材种质资源研究和优良品种选育 260

四、培育适应现代种子市场中药材种子市场主体完善流通体制 260

五、加强药材种子种苗的科普宣传,提高服务质量,扩大服务领域 261

第十章 2012-2013年中国种子行业营销解析 263

第一节 2012-2013年中国种子市场营销现状分析 263

一、种子营销渠道的选择 263

二、蔬菜种子营销中质量纠纷的防范 266

第二节 2012-2013年农户对种子消费调研 270

一、农户获知种子信息主渠道 270

二、农户购买种子的有关影响因素 273

三、农户对新种态度及行为分析 274

第三节 2012-2013年中国种子营销途径分析 275

一、种子行业广告要求分析 275

二、农作物种子服务营销 277

1、服务营销优势分析 277

2、种子营销服务策略 279

第四节 2012-2013年中国种子营销案例解析 287

一、正邦种业的文化与营销 287

二、科技型蔬菜种业公司营销策略 290

第五节 2012-2013年中国种子市场营销策略解析 293

第十一章 2012-2013年中国种子行业竞争格局分析 298

第一节 2012-2013年中国种业竞争总况 298

一、中国种业市场竞争力分析 298

二、中国种业竞争力的薄弱点 299

三、影响我国种业竞争力的关键性因素 302

四、种业公司面临的三重竞争 303

第二节 2012-2013年中国种业集中度分析 304

一、市场集中度分析 304

二、区域集中度分析 306

第三节 2012-2013年中国种业竞争策略分析 306

一、改善提高中国种业竞争力的发展环境 306

二、打造"核动力航母"应对国际种业竞争 310

第四节 2013-2018年中国种业竞争趋势分析 311

第十二章 2012-2013年世界种子领先企业营运状况浅析 313

第一节 杜邦 313

一、公司概况 313

二、企业市场竞争力分析 313

三、在华市场运营情况分析 313

四、国际化发展战略分析 314

第二节 美国孟山都 314

一、公司概况 314

二、企业市场竞争力分析 314

三、在华市场运营情况分析 315

四、国际化发展战略分析 315

第三节 法国利玛格兰公司 316

一、公司概况 316

二、企业市场竞争力分析 316

三、在华市场运营情况分析 316

四、国际化发展战略分析 317

第四节 荷兰BEJO种子有限公司 317

一、公司概况 317

二、企业市场竞争力分析 317

三、在华市场运营情况分析 318

四、国际化发展战略分析 318

第十三章 2012-2013年中国种业领军企业运营关键性财务数据分析 319

第一节 袁隆平农业高科技股份有限公司(000998) 319

一、企业概况 319

二、企业主要经济指标分析 320

三、企业盈利能力分析 322

四、企业偿债能力分析 323

五、企业运营能力分析 323

六、企业成长能力分析 324

第二节 北京顺鑫农业股份有限公司(000860) 324

一、企业概况 324

二、企业主要经济指标分析 325

三、企业盈利能力分析 328

四、企业偿债能力分析 328

五、企业运营能力分析 329

六、企业成长能力分析 329

第三节 山东登海种业股份有限公司(002041) 330

一、企业概况 330

二、企业主要经济指标分析 332

三、企业盈利能力分析 334

四、企业偿债能力分析 335

五、企业运营能力分析 335

六、企业成长能力分析 336

第四节 合肥丰乐种业股份有限公司(000713) 336

一、企业概况 336

二、企业主要经济指标分析 337

三、企业盈利能力分析 339

四、企业偿债能力分析 340

五、企业运营能力分析 340

六、企业成长能力分析 341

第五节 甘肃省敦煌种业股份有限公司(600354) 342

一、企业概况 342

二、企业主要经济指标分析 343

三、企业盈利能力分析 345

四、企业偿债能力分析 346

五、企业运营能力分析 347

六、企业成长能力分析 347

第六节 万向德农股份有限公司(600371) 348

一、企业概况 348

二、企业主要经济指标分析 349

三、企业盈利能力分析 351

四、企业偿债能力分析 352

五、企业运营能力分析 352

六、企业成长能力分析 353

第十四章 2013-2018年中国种子行业发展趋势与前景展望分析 354

第一节 2013-2018年中国种子行业发展前景分析 354

一、中国蔬菜种子市场潜力巨大 354

二、蔬菜种子成花卉市场新宠 355

第二节 2013-2018年中国种子行业发展趋势分析 356

一、市场需求多样化趋势 356

二、经营主体多元趋势 357

三、产业化发展趋势 357

四、产业空间发展趋势 357

五、种子管理法制化趋势 359

第三节 2013-2018年中国种子行业市场预测分析 361

一、种子市场供需预测分析 361

二、进出口贸易预测分析 362

第四节 2013-2018年中国种子市场盈利预测分析 362

第十五章 2013-2018年中国种子企业经营战略建议 364

第一节 2013-2018年中国种子企业标竿管理 364

一、国内企业经验借鉴 364

二、国外企业经验借鉴 365

第二节 2013-2018年中国种子企业资本运作模式 368

一、种子企业国内资本市场运作建议 368

1、种子企业兼并及收购建议 368

2、种子企业融资方式选择建议 368

二、种子企业上市政策 369

第三节 2013-2018年中国种子企业营销模式建议 372

一、种子企业国内营销模式建议 372

1、种子企业的渠道建设 372

2、种子企业的品牌建设 374

二、种子企业海外营销模式建议 377

第十六章 2013-2018年中国种子产业投资战略研究 379

第一节 2012-2013年中国种业投资概况 379

一、中国种业行业投资特性 379

二、中国种业具有良好的投资价值 379

三、中国种业投资环境利好 382

四、利用海外资本发展中国种业前景广阔 385

第二节 2013-2018年中国种子行业投资机会分析 386

一、种子行业投资潜力分析 386

二、与产业链相关的投资机会分析 387

第三节 2013-2018年中国种子行业投资风险预警 389

一、宏观调控政策风险 389

二、市场竞争风险 389

三、市场运营机制风险 389

四、技术风险 390

通过《2013-2018年中国种子市场评估与投资前景预测报告》,生产企业及投资机构将充分了解产品市场、原材料供应、销售方式、市场供需、有效客户、潜在客户等详实信息,为研究竞争对手的市场定位,产品特征、产品定价、营销模式、销售网络和企业发展提供了科学决策依据。